ゼロから学ぶ!投資と貯蓄の違いとメリット

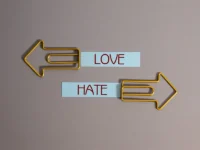

将来の資産形成を考える際、「貯蓄」と「投資」の違いをしっかり理解することは重要です。しかし、多くの人がこの二つを混同し、どちらを選ぶべきか迷ってしまいます。さらに、近年ではNISAやiDeCoといった税制優遇制度も普及しており、これらを活用することで、資産形成をより効率的に進めることが可能です。本記事では、貯蓄と投資の違いを解説し、NISAやiDeCoを活用する方法についてわかりやすく説明します。

1. 貯蓄と投資の基本的な違い

まず、貯蓄と投資の違いについて理解しておきましょう。貯蓄とは、銀行口座などにお金を預けて、将来のために保管することです。預けたお金は安全で、ほとんどリスクがありませんが、得られる利息は非常に少ないことが特徴です。特に日本では、低金利の影響で預金による利息は微々たるものです。

一方で、投資は、株式や債券、投資信託、不動産などにお金を投入して資産を増やす行為です。投資はリスクを伴いますが、リターンが期待できるため、長期的な資産形成を目指す際には有効な手段となります。

1.1 貯蓄のメリット

貯蓄の最大のメリットは安全性です。特に、緊急時のための予備資金として貯蓄は重要です。流動性が高く、いつでも引き出せるため、突然の出費にも対応できます。

- 低リスク: 預けたお金が減る心配がほとんどない。

- 流動性: すぐに現金化できる。

- 安定性: 経済変動の影響を受けにくい。

1.2 投資のメリット

一方で、投資には資産増加の可能性という大きなメリットがあります。特に、長期的に資産を運用することで、複利の効果を活用して資産が雪だるま式に増えていくことが期待できます。

- リターンの可能性: 株式市場や投資信託での運用により、大きな利益を得るチャンスがある。

- 複利効果: 得た利益を再投資することで、さらに大きな利益が期待できる。

- リスク分散: 分散投資により、リスクを軽減できる。

2. NISAとiDeCoの活用法

貯蓄と投資のメリットを理解したところで、次にNISAとiDeCoについて詳しく見ていきましょう。どちらも投資を支援するための税制優遇制度で、資産形成を考える上で非常に有用なツールです。

2.1 NISAとは?

NISA(少額投資非課税制度)は、一定の条件下で株式や投資信託などの利益に対して税金がかからない制度です。通常、株式や投資信託の利益には20%程度の税金が課せられますが、NISAを利用することでその税金が非課税となります。これにより、投資で得られたリターンを効率よく手元に残すことができます。

NISAには、通常の一般NISAと、毎月一定額を積み立てるつみたてNISAの二種類があります。

- 一般NISA: 毎年120万円まで投資でき、その利益は最大5年間非課税となります。

- つみたてNISA: 年間40万円まで積み立て可能で、非課税期間は最長20年間です。

2.2 iDeCoとは?

iDeCo(個人型確定拠出年金)は、自分で老後の資産を積み立てるための年金制度です。iDeCoでは、毎月一定額を積み立て、その資金を自分で運用します。運用益に対して税金がかからないほか、掛け金も全額所得控除の対象となるため、節税効果が非常に高いことが特徴です。

ただし、iDeCoは60歳まで引き出せないため、短期的な資金には向いていません。老後のための資産形成を長期的に行いたい人にとっては最適な選択肢です。

- 節税効果: 掛け金が全額所得控除の対象となるため、税負担が軽減される。

- 運用益が非課税: 投資で得た運用益に税金がかからない。

- 長期的な資産形成: 老後に向けた資産形成がしやすい。

3. NISAとiDeCoをどう使い分ける?

では、NISAとiDeCoをどのように使い分ければ良いのでしょうか?

3.1 短期・中期の目標にはNISA

NISAは、短期から中期的な資産形成に向いています。特に、つみたてNISAは年間の投資額が少額で済むため、初心者にも取り組みやすいのが魅力です。また、投資信託を中心に商品が選ばれているため、リスクを抑えつつ安定した運用が期待できます。

例えば、将来の家の購入や教育資金、老後までに準備したい資金など、中期的な目標に向けた投資にはNISAが最適です。

3.2 老後資金にはiDeCo

一方、老後の資産形成に最適なのがiDeCoです。節税効果が非常に高く、長期間にわたって資産を増やすことができるため、特に年金が不足しがちな現代において重要な役割を果たします。iDeCoを活用することで、現役時代から老後まで安定した生活を支えるための資産を計画的に準備できます。

4. 投資と貯蓄のバランスを考える

資産形成を成功させるためには、貯蓄と投資をバランスよく使い分けることが大切です。短期的な資金は貯蓄で安全に保管し、長期的な資産増加を狙うならば投資を活用します。そして、NISAやiDeCoを効果的に組み合わせることで、節税しながら効率よく資産を増やすことが可能です。

- 貯蓄: 緊急時のための予備資金や短期的な支出に備える。

- 投資: 長期的な資産形成を目的とし、リスクを管理しながら運用する。

特に、今後の年金制度や社会問題を考慮すると、投資を含めた資産形成はますます重要になっていきます。

まとめ

「貯蓄」と「投資」の違いを理解し、それぞれのメリットを最大限に引き出すことが資産形成の鍵です。特にNISAやiDeCoといった税制優遇制度を賢く活用することで、効率的に資産を増やし、老後や将来の生活に備えることができます。あなたも今すぐ、NISAやiDeCoを始めて、将来に向けた資産形成を一歩進めてみましょう。

- カテゴリ

- マネー